Bổ sung Măng Đen, Vân Phong vào Quy hoạch tổng thể phát triển hệ thống cảng hàng không

03/03/2026

admin

Post by admin /20/11/2020

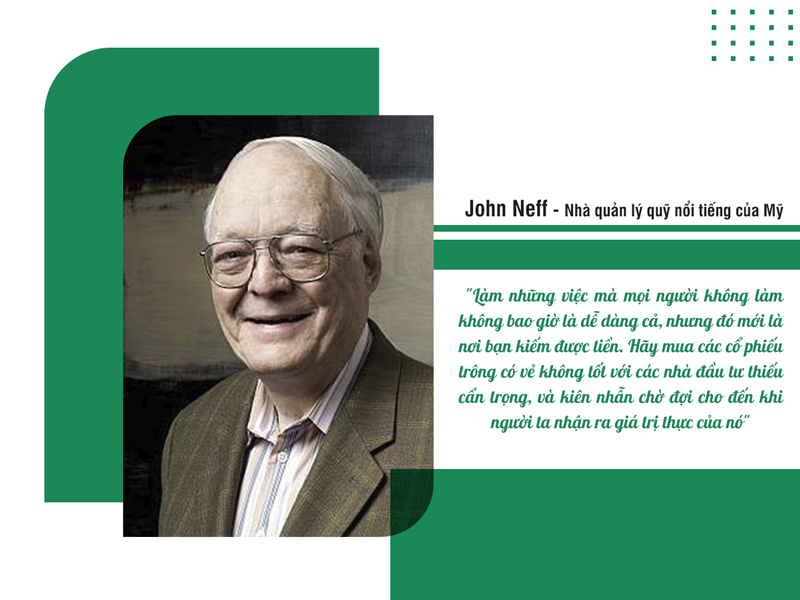

John Neff sinh năm 1931 tại Wauseon, Ohio, nước Mỹ. Ông là một tỷ phú, doanh nhân bậc nhất của Mỹ, từng quản lý quỹ Winsor, Gemini và Qualified Dividend.

Ông nổi tiếng với triết lý đầu tư “Làm những việc mà mọi người không làm không bao giờ là dễ dàng cả, nhưng đó mới là nơi bạn kiếm được tiền. Hãy mua các cổ phiếu trông có vẻ không tốt với các nhà đầu tư thiếu cẩn trọng, và kiên nhẫn chờ đợi cho đến khi người ta nhận ra giá trị thực của nó.”

Đầu tư những cổ phiếu có tỷ số P/E thấp

John Neff không tự coi mình là nhà đầu tư giá trị, mà thay vào đó ông thích mô tả quan điểm đầu tư của mình là “mua những công ty tốt, trong những ngành tốt, với P/E thấp.” Dù ông có tự phủ nhận mình là một nhà đầu tư giá trị thì sự nghiệp quản lý quỹ của John Neff đã mang nặng dấu ấn của phong cách đầu tư này.

Neff thường tập trung thay vì phân tán danh mục đầu tư của quỹ. Ông theo đuổi cổ phiếu của các công ty ở mọi quy mô lớn – vừa – nhỏ miễn là nó có chỉ số P/E thấp, chiến lược mà ông gọi là “đầu tư P/E thấp.” Hai trong số các chiến thuật đầu tư của John Neff là mua khi có tin xấu, sau khi cổ phiếu sụt giá mạnh và chiến lược “đi đường vòng” để mua cổ phiếu của các ngành đang thịnh hành. Ví dụ: mua cổ phiếu của các nhà sản xuất ống dẫn dầu – những nhà cung cấp của các công ty dầu khí thay vì mua những cổ phiếu đang “nóng” của chính các công ty này, mà theo Neff là quá đắt đỏ.

Tìm kiếm các công ty tăng trưởng không quá cao

John Neff luôn tìm các công ty có tốc độ tăng trưởng trung bình đạt 8-10%, bởi ông muốn chắc rằng đây không phải là công ty tồi. Nhưng ông lại không thích các công ty có tốc độ tăng trưởng quá cao (trên 20%), bởi khi có sự giảm sút về lợi nhuận thì giá cổ phiếu của các công ty sẽ giảm rất mạnh. Neff cho rằng, cùng tình trạng trên, giá cổ phiếu của các công ty có tỷ số P/E thấp chỉ giảm nhẹ và mức thua lỗ là không đáng kể.

Cổ tức là một trong các yếu tố quan trọng khi lựa chọn cổ phiếu

Cổ tức giúp tạo nên sự cân bằng cho giá cổ phiếu trên thị trường chứng khoán, đặc biệt là trong thị trường giá xuống. Neff tính được rằng, hơn 50% những khoản lợi nhuận ông đem lại cho Windsor đến từ những khoản cổ tức cao hơn mức trung bình mà ông muốn đạt được. Theo ông, nếu cổ phiếu lựa chọn không tăng giá thì ít ra cũng phải nhận được cổ tức. Khi cả hai mục tiêu trên không đạt được thì tốt nhất nên bán những cổ phiếu đó và đầu tư tiền vào nơi khác.

Đừng quá tự tin

Qua những lần đầu tư lớn, ông đã học được một điều trên thị trường, đó là đám đông điên loạn, thường sẽ phi lý trí và khi họ bị cảm xúc lấn át, đó là lúc họ luôn luôn phạm phải sai lầm. John Neff cũng nói rằng sự thông minh mà chúng ta có được nếu không rèn luyện học hỏi mà đem nó đi chiến đấu với thị trường ngay tức khắc vốn là một điều vô cùng sai lầm. Khi quá tự tin khi vào lệnh, chúng ta đang đặt bản thân vào rủi ro vì cái tôi của mình và chắc chắn chúng ta sẽ tiếp tục mất tiền. Đừng quá tự tin, hãy chăm chỉ học hỏi, rèn luyện ắt đầu tư sẽ có ngày thành công.

Học cách nhanh chóng, dứt khoát chớp lấy thời cơ trong công cuộc đầu tư

Trong cuộc sống luôn có hàng ngàn cơ hội tốt đến với chúng ta mỗi ngày. Cơ hội vốn dĩ đến nhiều hơn khả năng mà chúng ta có thể nắm bắt. Cơ hội bao gồm công việc, đầu tư và cả tình yêu. Tất nhiên, chúng ta không thể dành tình yêu cho bất cứ ai mà mình gặp. Bạn cũng không thể làm mọi công việc trên đời. Và bạn cũng không thể thực hiện mọi khoản đầu tư. Rất nhiều cơ hội không hấp dẫn, vì thế hãy lưu ý đến những cơ hội mà bản thân thấy hấp dẫn có thể đem lại kết quả tốt nhất. Khi đó hãy tập trung toàn lực vào bất cứ vấn đề nào đó, cánh cửa cơ hội – hay còn gọi là khoảng thời gian mà bạn có thể thực hiện là vô cùng khan hiếm.

Đúng vậy, thực tế bạn có thể gặp ai đó mà mình thích nhưng bạn chỉ có 30 giây để giới thiệu về bản thân hoặc người đó sẽ đi ra khỏi cuộc đời bạn mãi mãi. Một công việc hấp dẫn cũng sẽ không chờ bạn mãi mãi mà có rất nhiều người cạnh tranh với bạn. Tương tự như thế, cánh cửa đầu tư cũng có thể đóng lại hàng ngày, hàng giờ, hay thậm chí hàng giây…

Nguồn sưu tầm

Tin nổi bật

03/11/2025

admin

24/09/2025

admin

21/03/2025

admin

Danh mục tin tức